- 15/11/2022

- Yayınlayan: Pınar Aşçıoğlu

- Kategori: Eğitimler

Yorum yapılmamış

İşlem Masası, bir bankacılık kurumunda veya bir şirkette tahvil, hisse senedi, para birimi, emtia vb. Menkul kıymetlerin alınıp satıldığı, kendi veya müşterinin finansal piyasalarda ticaretini kolaylaştıran ve bu nedenle piyasa likiditesini sağlayan bir departmandır. Bu tür masalar genellikle ticaret faaliyetlerinin bir sonucu olarak komisyon kazanır. Ayrıca, yatırımcılar ve kuruluşlar arasında gerçekleşen finansal ürünlerin, fırsatların ve destekleyici anlaşmaların yapılandırılması konusunda müşterilere destek sağlar.

İşlem Masası Nasıl Çalışır?

- Tüccarlar bir ticaret odasında (ticaret katı olarak da bilinir) çalışır. Bir finans piyasasındaki bir ticaret odası, genellikle büyük bir açık alanı paylaşan birden fazla masa içerir.

- Belirli bir güvenlik türüne veya pazar segmentine odaklanırlar. Bunlar, hisse senetleri, menkul kıymetler, tahviller veya emtia gibi belirli bir yatırım türü ile işlem yapma lisansına sahip tüccarlar tarafından işgal edilmektedir.

- Bu lisanslı tüccarlar, ilgili müşterileri için mümkün olan en iyi fiyatları belirlemek için başlangıçta piyasa yapıcıları ve elektronik ticaret mekanizmalarını kullanır.

- Müşterinin siparişleri, ticaretle ilgili fikirlerle ilgili önerilerde bulunmaktan tamamen sorumlu olan satış departmanındaki ticaret masalarından faaliyet gösteren personel tarafından, büyük bir net değere sahip finansal kuruluşlara ve yatırımcılara alınır.

- Bunun dışında, ticaret departmanları veya masaları, yatırımcılara finansal malların yapılandırılması, yatırımcılar ve kuruluşlar arasındaki anlaşmanın desteklenmesi gibi çeşitli diğer hizmetlerde de yardımcı olur.

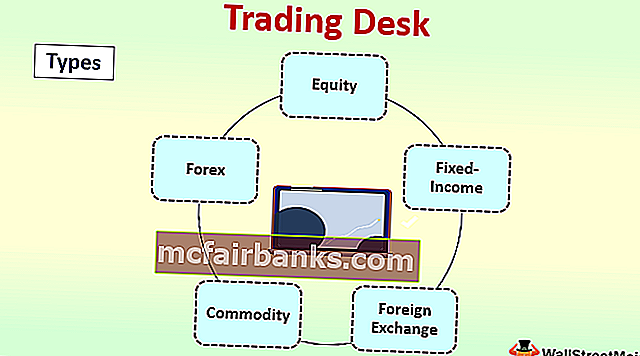

İşlem Masası Türleri

- Hisse – Bu, hisse senedi alım satımından çeşitli diğer egzotik opsiyonlara kadar hemen hemen her şeyi yönetebilir.

- Sabit Gelir – Şirket tahvilleri, devlet tahvilleri vb. Gibi çeşitli tahvil türleriyle çok kolay bir şekilde ilgilenebilir. Sabit gelirli ticaret masaları, getiri ödeyebilen tahvil benzeri araçları da yönetebilir.

- Döviz – Bu, döviz çiftlerinde menkul kıymet alım satımına izin veren bir piyasa yapıcı görevi görür. Döviz alım satım masaları da tescilli ticaretle ilgili faaliyetlere katılabilir.

- Emtia – Tarımsal emtialar, metaller, altın, kahve, ham petrol vb. Üzerinde daha fazla odaklanmayı vurgular.

- Forex – Bu genellikle uluslararası bir döviz sözleşmesinde yer alan spot döviz kuru ile ilgilidir.

Avantajlar

- Pazar Değerlendirme Kolaylığı – Bu, müşterilerin piyasa davranışını anlamalarına ve piyasa yapısında devam eden ve gelecek hareketleri öğrenmelerine yardımcı olabilir.

- Finansal Malların Yapılandırılması – Bunlar, müşterilere finansal mal ve hizmetlerinin yapılandırılması ve şartlandırılması konusunda da yardımcı olabilir.

- Anlaşmaları Destekler – Yatırımcılar ve şirketler arasında yapılan anlaşmaları desteklemede müşterilere yardımcı olur.

- Fırsatları İzleme – Müşterilerin devam eden ve gelecek fırsatları izlemelerine yardımcı olur. Müşteriler, bu fırsatlar hakkında bilgi sahibi olduktan sonra, altta yatan bu fırsatları kolayca yakalayabilmeleri için uygun önlemleri kolayca tasarlayabilir ve alabilir.

- Kalite Hedefleme – Kaliteli ticareti kolaylaştırır. Yani, yalnızca ticarete aktif olarak katılmaya istekli olan müşteriler hedeflenir. Gereksiz kitle hedefleme yerine seçici ve kaliteli hedefleme olduğu anlamına gelir.

- Müşterinin Davranışının Daha Derin Analizi – Müşterinin özellikleri, beğenileri ve tercihleri hakkında daha fazla şey öğrenerek ve buna göre ona özelleştirilmiş yatırım fırsatları sunarak müşterinin davranışının daha derin analizini kolaylaştırır.

- Maliyet Azaltma – Gereksiz maliyetlerin azaltılmasına yardımcı olur.

- Karlılığı Artırır – Bu, sonuçta kâr rakamlarında bir artış anlamına gelen maliyet yükünü azaltır.

- Hedef Kitle – Doğru hedef kitleyi hedeflemeye izin verir ve sistem sadece müşterileri hedeflemek veya menkul kıymetlerde işlem yapmaya başlamak adına kimseyi hedeflemez.

Dezavantajları

- Alım satım masaları şeffaflıktan yoksundur. Bunlar, performansı değerlendirme, analiz yapma ve stratejileri geliştirme söz konusu olduğunda sınırlı şeffaflık sunar.

- İlişkili taraf işlem davranışları, müşterilerin ticaret masalarını kullanmaktan endişe duydukları görülmüştür çünkü bu tamamen ve bazen kısmen üçüncü şahıslar tarafından kontrol edilmektedir. Bu üçüncü taraflar, dahili veya kardeş şirket ticaret masasının kullanımını zorunlu kılar. Bu tür ilgili işlemler, müşterinin finansmanının önerdiği şekilde harcanmaması gibi çeşitli sorunlara neden olmuştur. Müşterinin parası, gereksinimlerine ve istekliliğine göre harcanmalıdır.

- Alım satım masalarının bir diğer dezavantajı da müşterilerin hizmetler için komisyon ödemeleri gerekecek. Bunlar ücretsiz hizmetler değildir. Bu hizmetler ücretlidir ve müşterilerin ticaret faaliyetleri için bir komisyon ödemeleri gerekecektir.

Sonuç

- Alım satım Masası, bir bankadaki veya hisse senetleri, para birimleri, tahviller vb. Gibi çeşitli menkul kıymetlerin alınıp satıldığı bir masa veya departmandan başka bir şey değildir.

- Genellikle ticaretle ilgili faaliyetlerden kazanılan komisyon yüzdesini alırlar. Hisse senedi, Sabit gelir, Döviz, Emtia ve forex yaygın türlerinden bazılarıdır.

- Piyasa değerlendirme kolaylığı, finansal malların yapılandırılması, fırsatları gözetleme, yatırımcılar ve organizasyon arasındaki anlaşmalara destek, kalite ve seçici hedefleme, müşterinin davranış ve özelliklerinin daha derin bir analizini sağlama vb.

- İşlem masalarının dezavantajları, ilişkili taraf işlemlerinin varlığı, esneklik eksikliği ve ihmal edilebilir miktarda şeffaflıktır.